记者张铭研

作为银行业的“长跑冠军”,风控是宁波银行穿越周期的核心武器。

风控始终是银行经营的生命底线。一家银行能走多远?很大程度上取决于风控能力的高低。数字化世界,风控已不仅是利润和风险的黄金分割点,而是利润、风险、客户三方面的综合体。

宁波银行一直以“控制风险就是减少成本”为风控理念,将风控基因深入经营发展,重视风险管理体系建设,持续升级数智化风控能力。宁波银行始终恪守这条铁律,在变局中稳中挺进,更好、更长久地服务于实体经济。

01战略思维:风控=降低成本!

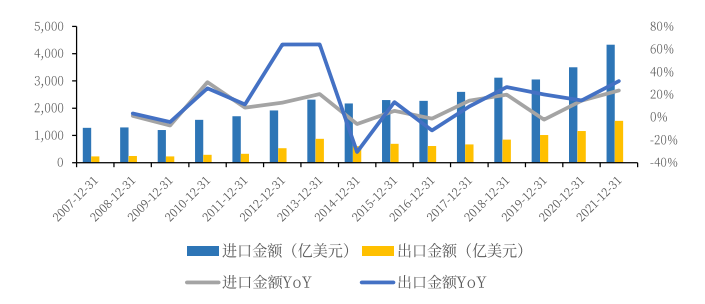

近些年来,我国经济增速逐渐放缓,加上国际贸易摩擦频发和疫情影响,企业经营不断出现信息孤岛、过度杠杆、监管困难、需求多样等问题,间接引发各类信贷违约事件。这对行业各金融机构的风险控制都带来了较大的挑战,银行业整体面临着不良贷款上升的局面。

根据中国银保监会的数据,2017年我国银行业整体不良贷款余额为15795亿元,此后的几年里,该指标快速上升,特别是受疫情影响比较严重的2020年,整体不良贷款增长率超过了25%。2022年末,银行业金融机构不良贷款余额3.8万亿元,较年初增加1699亿元。不良贷款率1.71%,同比下降0.09个百分点。

很难得的是,在这样的环境下,宁波银行的资产质量长期保持优异。自2007年上市以来,宁波银行碾压众多国有大行、股份制商业银行和城农商行,做到连续15年不良率低于1%。2018年以来,宁波银行拨备覆盖率持续连续5年保持在500%以上。

截至2022年9月末,宁波银行的不良率为0.77%,为上市银行最优水平,保持在1%以下且长期低于全国和浙江,认定较为严格,拨备覆盖率520.22%,风险抵补能力强劲。受益于发达的区域经济和成熟的风控体系,宁波银行足以应对小微企业和外贸企业信用风险高、波动大的特征。

资产质量长期优异的背后是风险战略引导以及沉淀下来的风险文化。首先,在董事长陆华裕的带领下,宁波银行坚持“控制风险就是减少成本”的风险理念;第二,宁波银行历任行长多有风险管理条线工作经验;第三,在风险管理体系上,宁波银行坚持在统一的授信政策、独立的授信审批基础上,持续完善行业研究、产业链研究,进而更好地应对经济周期和产业结构调整。

面向未来,宁波银行资产质量有望延续优异。原因有三个,一是经营单位均位于经济发达区域,在信用分化时期,资产质量仍有良好保障;二是2019年以来在自身前瞻性布局以及监管引导下,持续加大不良核销力度,2022年上半年核销规模已超2021年全年,与此同时不良净生成率却延续下降,这就意味着未来不良率有望继续下探;三是宁波银行对公房地产贷款占比较低,受此轮房地产市场调整影响相对较小。

02系统思维:完善的风控体系

健全的风险控制体系不仅对金融机构和企业自身有重大意义外,对整个市场的平稳发展也具有积极作用。伴随时代发展,重视风险管控体系建设、提升风险管控能力、平衡效益与风险,能够更好促进金融机构和企业适应国内外形势的变化,确保持续健康稳定发展。

宁波银行秉持敬畏市场、敬畏风险的理念,坚守审慎经营的风险管理文化,确保守住银行经营的风险底线。这种风险文化让宁波银行搭建了较为严格的风控体系,以底线思维进行风险管理。

作为长期穿越市场周期的风控冠军,宁波银行在坚持“控制风险就是降低成本”的核心理念的基础上,并构建了相对完善的风控体系,包括统一授信、垂直审批、4+N预警机制、独立回访等,有效把控了不良风险。

在统一授信方面,申请人每年根据外部经营环境和内部经营需要,结合国家战略导向、区域经济特点,宁波银行制定针对不同条线不同行业、不同类型客户的授信政策,明确资产投向的重点领域,通过统一的投信政策实施,推动各项业务稳健经营。在申请人授信方面,政策内容包括资产配额策略、质量控制目标、集中度目标以及授信投向政策、客户准入政策等,并结合当地情况制订区域授信实施细则,突出不同区域间授信政策的差异性,使政策更贴近当地市场。

在垂直审批方面,宁波银行推行授信审批官制度,实施垂直化管理。审批权限集中在总行,分行设有审批中心,审批官由总行垂直管理,执行统一的审批标准,从体制上保证审批的独立性和授信政策的贯彻。

在预警机制方面,宁波银行建立以大数据预警平台为基础、以“4+N”预警和批量为应用的综合预警管理体系。“4+N”风险预警体系以“纳税、用电、海关、征信”四项数据监控为核心,以工商、司法、公安、环保、舆情等N项外围信息为补充,提高授信企业过程管理的效果。

在独立贷后回访方面,在客户提款后,由独立的回访团队进行业务回访确认,回访人员需在核实确认客户贷款意愿、业务要素业务收费等内容的同时,重点核实业务人员是否存在与客户资金往来、违规收费等内容,有效规避业务办理过程中员工道德风险。

03成长思维:升级智能数据分析平台

麦肯锡经验表明,数字化风控可以提高风险管理的效率效能,使风险活动运营成本降低20-30%。对大多数全球银行、跨地区银行和地区性银行来说,风险管理蕴藏着诸多良机。在金融数字化转型的大环境下,快速提升数字化风控能力已成为各家银行发展的共同发力点,深度挖掘多层级审核、大数据风控、投资者权益保护等环节风控价值。

工欲善其事必先利其器。智慧风控被视为银行“定海神针”。2022年,宁波银行在全行“数字化经营”的总体战略和框架下,为了提升智能化水平,全面升级智能数据分析平台,将数据分析真正融入银行管理,进一步完善宁波银行全面风险管理体系,提升全面风险管理能力。

事实上,作为最早布局智能风控的城商行,宁波银行在2016年就起开始打造以行内数据和外部数据为核心的大数据风险预警体系,大幅提升贷前、贷中、贷后各项决策的科学性。新数据中心和原有的数据中心组成双活架构,让宁波银行的系统支撑能力显著增强,业务连续性更有保障,为各项业务持续发展提供有力支撑。

宁波银行全新的大数据分析平台,在架构性能、监测场景、应用效能三个方面得到了明显提升,构建自主性更强,应用更落地的数据分析平台,实现不同系统之间数据分析成果的互联互通及融合挖掘,达到建模更便捷、排查更全面、应用更流畅的效果。

全新的大数据分析平台的无代码建模、可视化展示、移动轻应用等功能让数据使用更便捷、更智能、更安全。该平台应用于宁波银行业务、产品、客户等多维度下的分析场景,更深入地挖掘数据价值,以数据为依据指导业务决策,实现真正的“让数据说话”。

宁波银行重视数据资源合规引进和治理,搭建风险数据集市,提升数字化风控能力;该行通过深挖数据价值,持续建设以对公“4+N”预警、个人预警和批量预警为支撑的综合预警管理体系,建设大数据监测平台;同时持续推进反欺诈建设,搭建反欺诈机器学习平台,提升欺诈风险拦截能力;而在零售业务条线上,公司深化零售内评建设和应用,完成零售内评模型体系的全面验证,提高内评模型精准性。

这是宁波银行对一站式数据分析平台的一次重要尝试与探索,同时也为城商行迎接全面智能化时代提供了良好的借鉴。

升级智能风控是金融科技赋能银行的创新成果,对宁波银行未来稳健发展,具有重大而深远的意义。对宁波银行来说,数字化风控在提高风险管理的效率效能的同时可有效降低运营成本,通过动态风险定价和限额设置,做到实时决策、信贷申请和信贷审批,还可改善客户体验。

展望未来风险始终存在,风控如何护航整个银行业数字化转型和国家社会健康稳定发展,是值得各方共同思考的命题。因此,风控永无止境,智能风控更是不断迭代、持续优化的过程。宁波银行以战略思维垂直管理风险,以系统思维平行管理风险,以创新思维迭代风险管理能力。时代造就宁波银行,宁波银行回馈时代,长期价值的释放如巨鲸深浅,终将跃水而出。