来源:交易圈整理

01

国债利率底在哪?三问三答

来源 | 兴业研究 作者 | 宋天鸽

Q1:现处高位的期限利差后市如何?

A:此次期限利差走阔的原因主要是在宽松流动性以及央行降低超储利率等政策的加持下,短端利率走低的一致预期较强,迅速下行。而长端利率则由于未来疫情发展、经济形势等高度不确定性叠加机构成本制约等因素较为纠结,下行较慢。向后看,曲线难以长期维持陡峭,其均值回归的路径大概率是牛平。首先,4月17日政治局会议再次强调货币政策需“运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行,把资金用到支持实体经济特别是中小微企业上”。货币政策进一步宽松明确,资金以及短端利率将维持低位。其次,二季度出口大概率深坑、消费预计继续低迷、投资将主要依靠基建拉动,预计回暖速度将低于预期,虽然长端利率继续下行的趋势仍未确定,但冲动已现。

Q2:为什么3-7Y债券收益率下行幅度显著大于10Y?

A:近期3-7Y显著下行的原因之一在于上周外资的购买力量主要集中在这一区间,交易盘同时跟风快速将这些期限的收益率拉低。而另一方面,短端的套息空间日益狭窄,机构出于增厚收益的考虑也存在拉长久期的需求。选择3~7Y债券拉长久期也是一种“进可攻退可守”的谨慎选择,既可以获得部分陡峭的期限利差收益,又不过度增加久期敞口。

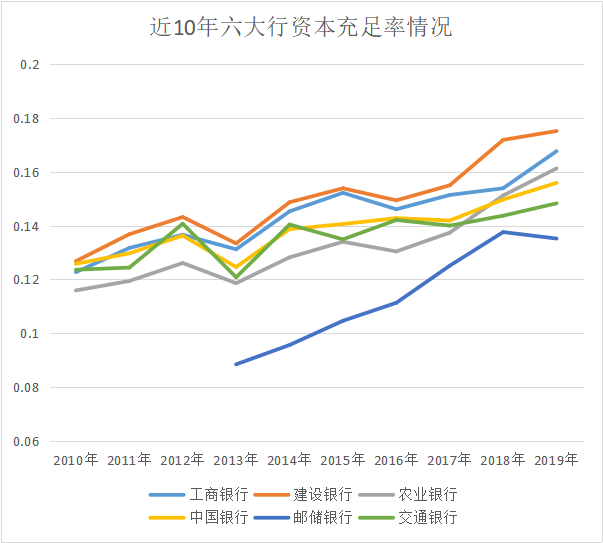

Q3:为什么农商行相较于城商行及股份行可以承受更低的债券收益率?

A:已经披露2019年年报的股份制银行、城市商业银行以及农村商业银行分别有12家、5家及5家。我们计算了这些银行加权平均计息负债成本的算数平均值作为该类别银行的平均负债成本。农村商业银行负债端存款占比显著较高,同业负债仅为1%左右。而受到经营区域限定,存款竞争相对不太激烈,客户群体对于收益率不太敏感等因素影响,其存款利率一般低于城商行以及股份行等,相应带来了成本优势。

02

票据利率缘何暴跌?

来源 | 兴业研究 作者 | 何帆,鲁政委

事件:

4月27日,各期限票据利率出现大幅下降。分期限来看,3个月、6个月和1年国股银票转贴收益率分别收于1.74%、1.92%和2.07%,较上日分别下行43bp、28bp和21bp。

点评:

一、供不应求:月末信贷因素推动票据利率大幅下行

4月27日,各期限票据市场利率均出现了大幅下跌,这与月末信贷因素主导的票据资产配置需求激增、票据市场严重供不应求有关。从票据业务发生量来看,3月下旬以来,票据业务的开票和交易均较为活跃,上周(截至4月25日)的单周票据承兑量达到4766亿元,票据交易量超过1.8万亿元。票据供应量未出现明显下跌,票据投资需求激增,票据需求端成为主导票据市场利率走势的因素。本周临近月末,受信贷因素影响,票据资产配置需求激增,相对而言,需求明确强于供给,票据利率出现大幅下跌。

从国股银票转贴收益率来看,类似的单日大幅下跌的情形并非第一次出现,2019年7月31日、2019年11月25日,均出现过类似情形,上述两次也同样出现在月末时点,且3个月国股银票转贴收益率也单日下跌超过40bp。

票据利率明显高于同业存单,相对配置价值凸显,助推市场票据投资热情。与上述两次票据利率大跌不同的是,2019年7月、2019年10月,票据利率均低于同业存单利率,而本次票据利率自4月份以来,相对收益明显高于同业存单,配置价值凸显,市场对票据资产的配置需求进一步激增,叠加月末信贷因素影响,再次上演了票据利率单日大幅下跌的场景。

二、后续票据利率走势怎么看?

预计月末信贷因素的影响结束之后,后续票据利率将出现反弹。 由于当前票据利率大幅下行主要受月末信贷因素影响,上述影响结束之后,预计票据利率将出现反弹。从此前两次票据利率大幅下跌之后的走势来看,票据利率均出现快速反弹。当前流动性环境较为宽松,3月份NCD利率出现大幅下行,而票据利率相对保持高位、仅出现小幅下行,预计这种情形在月末因素影响结束之后仍将持续。