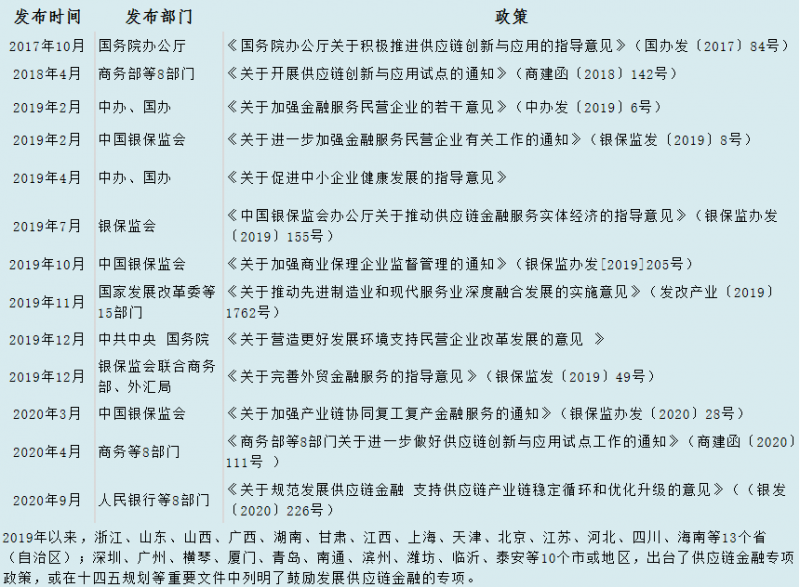

随着供应链金融成为金融业务布局的热点,各类企业利用自身资源充分开展竞争与合作,目前主要形成了商业银行主导、电商主导、核心企业主导、物流公司主导和互联网科技公司主导等类型。当前,我国经济已由高速增长阶段转向高质量发展阶段,经济增长方式更加注重平衡发展和结构优化,更加注重在更高水平上实现供需结构的动态均衡。供应链金融通过跨界融合和协同发展,重塑市场经济的血脉和神经,打通从采购到生产、流通、消费的各个环节,实现供需匹配,促进降本增效,对于促进经济高质量发展具有重要意义,成为推进供给侧结构性改革的重要抓手。近年来,相关政策积极鼓励金融机构和核心企业建立供应链金融服务平台,推进供应链金融发展。实体经济的发展要求有与之相匹配的金融供给体系。伴随着国民经济的发展,我国规模以上工业企业应收账款净额已由2011年的近7万亿增加到了2018年的14.3万亿,同时,商业汇票签发量逐年稳步增加,对供应链金融业务需求日益迫切。据中国中小企业协会数据,截至2018年7月,我国的中小企业数量接近三千万家,贡献了50%以上的税收,60%以上的GDP,70%以上的技术创新,80%以上的城镇劳动就业,90%以上的企业数量,是国民经济和社会发展的生力军。与此同时,融资难、融资贵问题制约着我国中小企业的发展。供应链金融以核心企业为中心,对供应链各成员进行整体资信评估,降低了中小企业的融资门槛,是解决中小企业融资难题、降低融资成本、减少供应链风险的有效手段。随着信息技术的快速发展,大数据、云计算、人工智能、区块链以及物联网等技术逐步渗透到供应链金融中,通过提高效率、提升风控水平、提升服务体验等方面,助力供应链金融发展。一是金融科技大幅提升经营效率。金融科技高效连接供需双方并快速传递信息,提高合作效率。同时,通过供应链金融线上化管理,避开线下繁冗盖章审批流程,提升审批效率;二是金融科技提升风控水平。金融科技使风控流程标准化、线上化、模块化,降低信息不对称性,并通过整合客户征信、工商、税务等数据进行多维度客户风险画像,强化金融机构风险管理能力;三是金融科技提升服务体验。金融科技促使征信方式由对融资主体的信用征信向实际交易转变,实现快速授信。同时,大数据技术深度挖掘客户需求,实现为客户提供定制化服务。当前,供应链金融参与主体类型呈现多元化特征,从角色定位来看,主要可分为四类:一是资金的需求主体,包括核心企业和上下游相关企业;二是供应链金融实施主体,在供应链金融发展初期,实施主体主要为商业银行。随着供应链金融市场规模快速增长,行业龙头企业、电子商务平台、科技企业、物流企业纷纷参与到供应链金融服务领域;三是风险承担主体,也是资金提供的主体,包括商业银行、信托公司、保理公司、担保公司、P2P公司等;四是是平台服务提供商,主要包括配套的基础设施服务提供方,如区块链技术服务提供商、电子仓单服务提供商、供应链金融信息化服务商、行业组织等。商业银行具备资金成本低、风险管控能力强等优势,各类主导机构需要通过商业银行获得资金支持,而商业银行开拓供应链金融业务,也需要与各类机构积极合作。因此,商业银行集金融实施主体、风险承担主体、平台服务提供商的角色于一身,一方面自建服务平台,并根据资金需求企业的情况,提供直接融资解决方案;另一方面,也为行业核心企业、电子商务公司、科技公司、物流公司等金融实施主体提供流动性资金支持。随着供应链金融成为金融业务布局的热点,各类企业利用自身资源充分开展竞争与合作,目前主要形成了商业银行主导、电商主导、核心企业主导、物流公司主导、互联网科技公司主导等类型。目前,商业银行主导、电商主导、核心企业主导三种类型占据主体。我国在90年代末开始供应链金融的探索和尝试,经过20年的持续发展,供应链金融逐步从1.0阶段步入到4.0阶段:供应链金融1.0阶段是传统的中心化模式,为供应链上的其他企业提供金融支持;伴随着信息化技术的快速发展,供应链金融逐步迈入2.0线上化阶段,供应链中的资金流、商流、物流、信息流逐步从线下流通转向线上流通;随着互联网技术快速发展,供应链金融开始加速融合,进入以平台化为特征的供应链金融3.0阶段;产业互联网的浪潮促进供应链金融业务模式进一步升级,供应链金融开始逐步迈入数字化的4.0阶段。2.供应链金融呈现向智慧化、专业化、全程化发展趋势一是与信息技术高度融合,推动智慧化转型。伴随着供应链的智慧化,供应链金融呈现出与信息通讯技术高度融合的趋势,大数据、云计算、人工智能、区块链以及物联网等技术,正推动供应链运营的变革。信息技术和供应链金融的高度融合,将有效降低产业活动以及金融活动中的信息不对称和道德风险问题,实现决策智能化、管理可视化、流程标准化以及运营高效化。二是专注重点细分行业,进行精准化管理。由于各行业盈利模式、资金需求状况、周期性以及供应链金融管理模式均不同,供应链金融参与主体只有持续深耕重点细分行业,在对行业属性和特征进行专业分析和研判后,才能充分了解客户经营状况,掌握客户经营管理中的痛点和需求,有效把握各环节风险,并为企业提供量身定制的供应链金融产品服务。未来,供应链金融各参与主体都将专注于重点细分行业,进行专业化管理。三是建立深度信息联盟,开展全程化服务。各类供应链金融服务主体将通过互联网、区块链技术整合电商、支付、物流、银行、税务、海关等数据节点,搭建跨产业、跨部门、跨区域平台,并与政府、行业协会等建立深度联盟,打破“信息孤岛”。同时,通过逐渐明确供应链金融各主体交易边界,进行交易接口标准化、交易合约标准化、交易流程标准化等标准化管理,保证数据高效互通,真正实现供应链金融全程化服务。