来源:和讯网

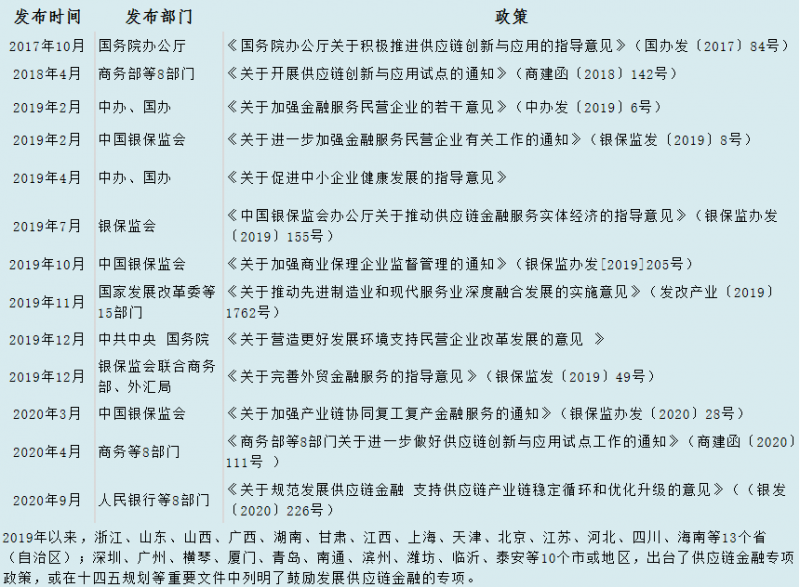

供应链中实际产生的需求难题,核心企业和上下游企业需要用灵活的金融服务解决,这催生了供应链金融的高速发展。Demica数据显示,2020年,我国供应链金融的市场规模近15万亿,存量市场空间惊人。

下一个风口已经到来

可以看出,供应链金融已经成为3年后的下一个风口。当前,供应链金融初步形成多渠道来源格局,除了银行、企业自有资金外,供应链金融交易平台等在内的互联网金融企业成为重要资金入口。在业务增长比应收账款回款快的情况下,许多小企业难以承担资本支出。

无论规模大小,企业都需要承担经营所必需的短期成本,而应收账款需要90至120天才能收回。目前,市面上的一些融资方式,如票据贴现等不但需要保证金或者抵押物,而且执行效率低,资金流转效率低下。而没有长期信用记录的中小企业更是面临没有资格从银行等金融机构筹集资金,只能转向高额的民间借贷的窘境。

近日,人民银行、工业和信息化部会同财政部、商务部、国资委、银监会、外汇局联合印发了《小微企业应收账款融资专项行动工作方案(2017-2019年)》(以下简称《方案》),立足实体经济,聚焦小微企业,全面实施小微企业应收账款融资专项行动。

《方案》指出,应收账款是小微企业重要的流动资产。发展应收账款融资,对于有效盘活企业存量资产,提高小微企业融资效率具有重要意义。要通过开展小微企业应收账款融资专项行动,不断丰富企业融资渠道,稳步扩大应收账款融资规模,进一步优化企业商业信用环境,促进金融与实体经济良性互动发展。

供应链金融存量惊人

据不完全统计,中小企业总资产的40%是应收账款资产,全国应收账款的总额超过26万亿元。小额分散应收账款属于金融长尾部分,规模巨大却难以融资,它的激活一直是难以解决的问题。

“银行做中小企业信用贷款,从成本构成角度分析,一家银行在服务一家中小企业的时候,成本分四部分,资金成本约4%;因为信息不对称产生的风险溢价大约是4%;操作成本大约也是4%;获客成本大约6%。所以单从成本来说,就是18%。也就是说,银行做中小企业信用贷款的时候,利率基本上是18%。”群星金融创始人兼CEO姚猛在接受采访的时候如是说,“我们现在所做的就是要发挥Fintech金融科技公司的优势,利用技术创新、互联网技术、大数据手段把成本大幅降低。”

在实际贸易中常出现这种情况,一级供应商不缺钱且资质被金融机构认可,但二三级供应商资金短缺。这样势必导致二三级供应商直接影响一级供应商的生产,从而间接影响到核心企业。群星金融的金融服务产品星金券,这项基于区块链的技术的“扩展型”N+1供应链金融产品就可以帮助多级供应商解决资金难题。藉由一级供应商发起,将代表着核心企业信用的凭证在供应链上流转,二三级供应商也可以享受到核心企业信用带来的融资机会。

金融服务解决周转难题

群星金融的星金券产品,旨在让核心企业帮助上游各级供应商让应收账款流动起来,提高资金周转率,从而收获更紧密的供应链关系,提高每一级供应商的忠诚度,掌握在供应链中的话语权。

截至目前,群星金融有核心企业客户150多家,中小企业客户4万多家,客户单笔融资额度几千元到几千万不等,一般以5万到50万元居多,期限以2至3个月居多,共撮合交易130亿元。通过群星金融中小企业融资成本大约在10%到12%。

群星金融创始人兼CEO姚猛表示,目前中小企业融资的市场非常大,而这又不是银行体系可以完全解决的。例如,整车厂商的供应商,提供了方向盘的铸造件,整车厂需要一定的账期付款,有可能供应商已经再生产了几批货,才能收到整车厂的打款。这种资金状况有时对中小企业来说是致命的。

随着互联网行业的深耕,汽车市场供应链红利凸显,各方都需要在供应链中寻找到正确的打法。

没有供应链金融,产业平台效率就非常低。一旦小零件供应商产生资金短缺,以致不能及时供货或者出现残次品,就有可能引发多米诺骨牌效应,致使车企生产延误,严重的话还会出现供应链断裂,引致停产,乃至影响全年销售额。这种恶性循环反过来影响整车企业,可源头却是数额并不巨大的应收账款。

真正的供应链金融,应该是在B2B供应链的上下游继续延伸,往上游直接到零配件生产及原材料的市场波动,风控体系基于区块链等Fintech高科技集成,深入到产业链关键节点。在金融的长尾中,发现供应链的红利,是产业和金融资源共享良性循环的开始。